中国民生银行是一家民营银行。

一方面,由民资创立;另一方面,服务民企。

民生银行的危机也来自这两面。

股东危机:危险关系

民资的活跃与不稳定,首先表现在股东上面。

2015年,“安邦系”危机,2023年,“泛海系”危机,2024年“东方系”危机……加之2021年其贷款对象、同为民企的恒大危机爆发,民生银行一直在“踩雷”当中。而前三者,皆为民生银行的大股东。

在2024年业绩说明会上,民生银行副行长黄红日确认,2024年末——

“泛海系”在民生银行的贷款余额为184.84亿元,

“东方系”在民生银行的贷款余额为76.94亿元,

恒大集团在该行的贷款余额为91亿元。

再看2024年民生银行前10大普通股股东中境内法人持股及贷款情况——

此外,福信集团持股民生银行股占比0.30%,质押1.3亿股,质押比例超50%,同时在民生银行贷款余额为人民币28.06亿元;西藏恒迅持股民生银行股占比0.18%,质押8050万股,质押比例超50%;西藏福聚持股民生银行股占比0.12%,质押5290万股,质押比例超50%。

民生银行表示,“依据《公司章程》第七十二条的规定,质押本行股权数量达到或超过其持股50%的主要股东,在股东会及其派出董事在董事会上的表决权已被限制。”

从上述内容可见,民生银行多家大股东高比例股权质押,成为民生银行的不稳定因素。

大家人寿是民生银行A股第一大股东,其本身就是“安邦系”危机的结果(2020年2月,银保监会宣布结束对安邦集团的接管,通过剥离非涉案涉诉资产、设立大家保险集团等方式,化解了安邦集团的风险)。

“安邦系”被大家集团接手,“泛海系”“东方系”相继退出。

2024年一季度,泛海控股仅持有1股民生银行股票,完全退出前十大股东行列。卢志强辞去副董事长职务。2024年4月,“泛海系”实控人卢志强辞去民生银行副董事长等职务。

东方集团因债务问题于2024年6月被申请重整。2025年3月15日,因个人身体原因,东方集团实控人张宏伟辞去民生银行副董事长。同日起,东方集团不再为民生银行主要股东。

“希望系”(刘永好及新希望集团)则借势扩大在民生银行的影响力。

至2024年12月,“希望系”通过多次增持,持股比例超过5%,晋升为民生银行第4大股东,A股第2大股东,仅次于大家保险。

新希望集团作为创始股东,持有民生银行较高比例股份,一度成为第一大股东。2006年董事会换届时,刘永好因“泛海系”卢志强的联合抵制意外出局。本次增持,被认为是“希望系”看好民生银行的长期发展并争取控制权。

大股东层面的动荡,至少会从三方面对民生银行产生影响:资产质量的恶化、企业治理的混乱以及市场信心的打击。

经营危机:房地产 信用卡

股东危机,反映企业内部治理的问题。

我们再来看看民生银行的经营层面。

1.核心财务指标承压

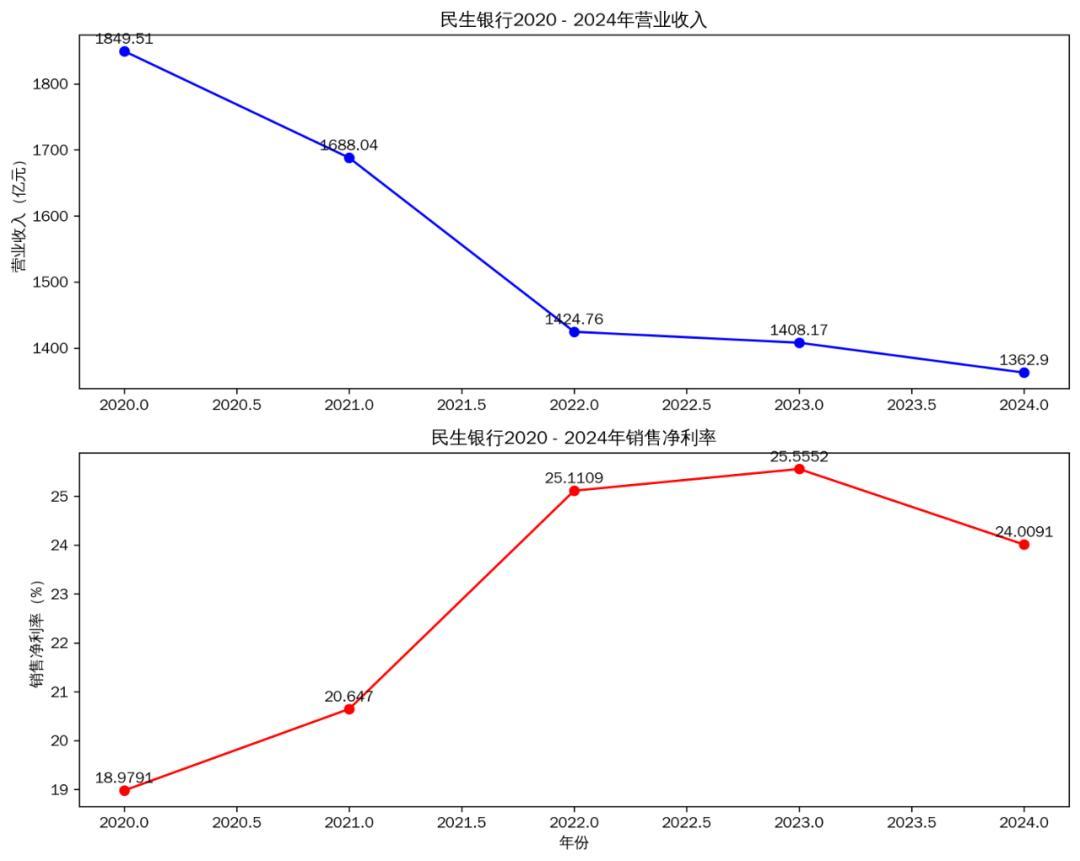

2020年至2024年,民生银行的营业收入逐年下降,累计降幅26.3%,但降幅逐渐减缓。净利润走势不同于营业收入,尤其是归母净利润及销售净利率逐年上升,只是在2024年有所下降。

以上数据,显示民生银行正处于应对风险的承压状态,同时将利润率保持在了一个较高的水平。代价是资本充足率和拨备覆盖率。

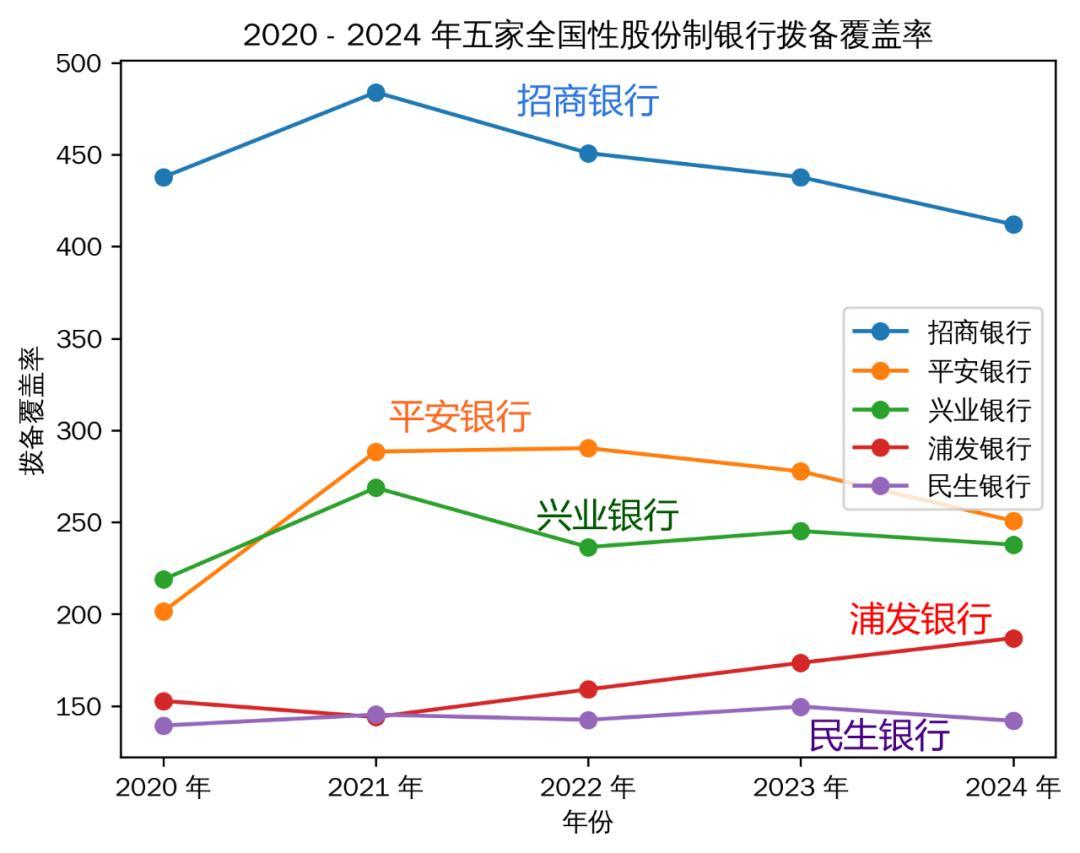

2.拨备覆盖率行业最低

作为全国性股份制银行,民生银行核心一级资本充足率呈现“缓步提升但同业垫底”特征。截至2024年末,该行核心一级资本充足率为9.36%,低于股份制银行均值。

拨备覆盖率141.94%,不仅低于行业均值195%,且低于金融监管曾经划定的150%红线(符合最新的监管要求120%~150%)。像民生银行官方所言,像“泛海系”“东方系”、恒大等均已计提了拨备。

3.不良贷款与稳定风控

再看民生银行不良贷款的情况。

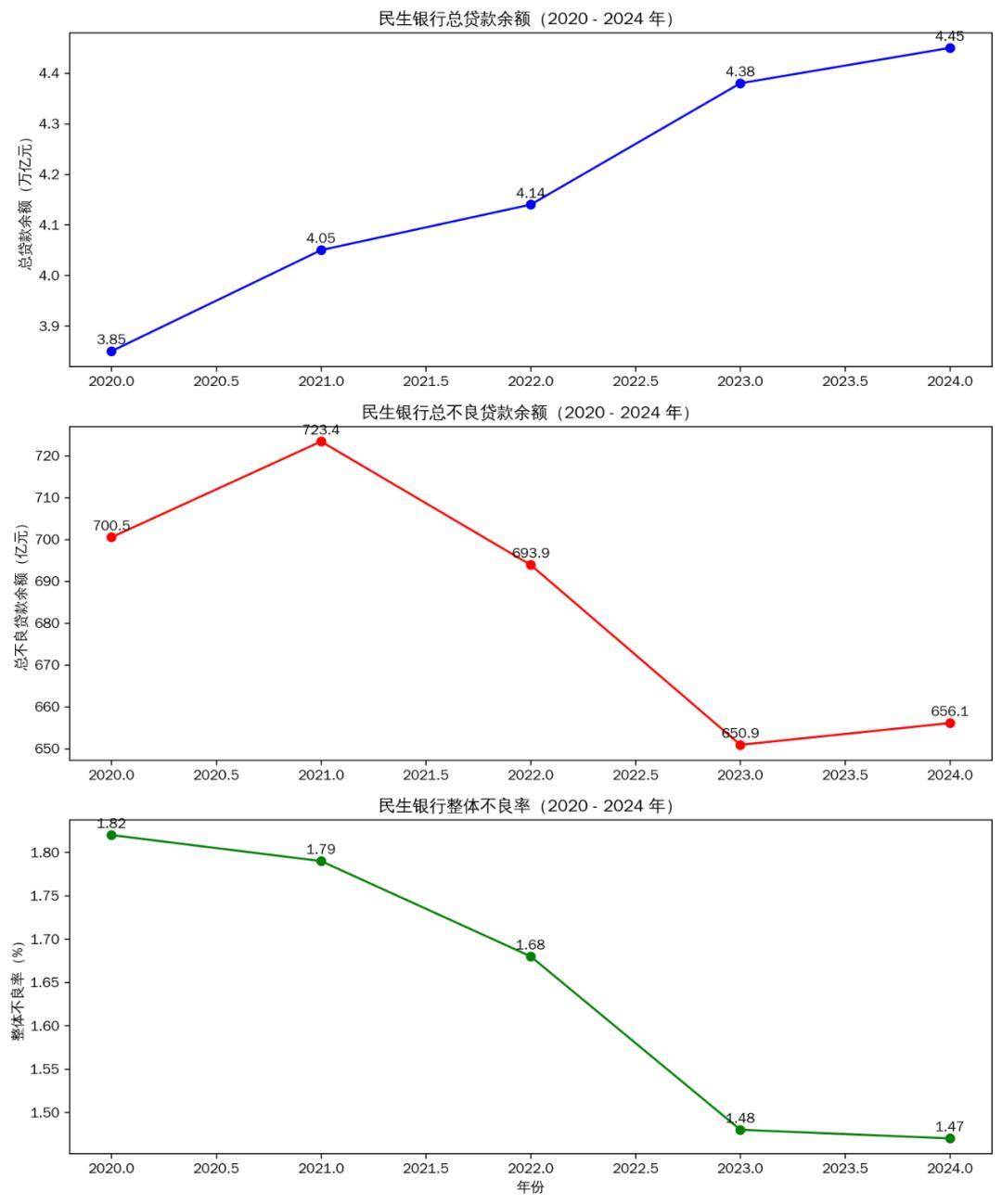

民生银行的总贷款余额,从2020年的3.85万亿元增加到了2024年的4.45万亿元,累计增长15.6%。但同时,总不良贷款余额及整体不良率都保持了下降。可见,民生银行正在经历风险出清,并取得了一定效果。

换言之,风控稳定。

仔细对比可知,民生银行风控与贷款结构较为均衡有关——

公司贷款2020年占比58.3%,至2024年提升至60.2%,不良率从1.72%降至1.26%;

个人贷款2020年占比41.8%,至2024年下降至39.8%,不良率从1.96%下降至1.80%。

也就是说,低风险占比增加,高风险占比减少,调控有效,不良率双降。

4.采矿业风险已释放

民生银行对公贷款14个行业,其中,2024年不良率下降的有7个(包括贷款规模前两位的租赁和商业服务业、制造业),基本持平的1个,6个不良率上升。

不良率上升的6个行业中,有4个行业的不良率高于平均行业水平(1.26%):房地产业,批发和零售业,采矿业,农、林、牧、渔业。

其中,批发和零售业的不良率,从2020年的3.54%一路降至2023年的1.36%,2024年微升至1.44%的,调控效果明显。

来看采矿业。

采矿业2020年至2024年5年波动情况为:

由此可知,尽管民生银行采矿业不良率在2024年有所攀升,且相对较高,但该行业的不良贷款风险,主要发生在2022年以前,2023年以后大幅缓解,已得到相当释放。

5.农、林、牧、渔业,独立行情

再看农、林、牧、渔业:

尽管民生银行农、林、牧、渔业不良率在2024年有所攀升,但是对比历史数据可知,该行业是随当年的气候、灾害情况、农产品价格周期等影响波动,具有独立行情,不太具有显示意义。

2024年,民生银行的对公领域,真正构成重大风险影响的不良行业,只有房地产。

公众关注度最高的,“泛海系”也好,“东方系”也好,恒大也好,与民生银行相关的贷款,均为房地产行业。

来看民生银行5年来房地产行业不良贷款情况:

从5年来情况变化可知,房地产行业不良贷款从低风险跃升至高风险,不良率从0.69%跃升至5.01%,成为风险最高的领域,即民生银行资产质量的主要挑战。

但同时,贷款总额5年累计减少24%,占比从11.39%压降至7.49%,不良贷款额在2023年达到峰值170.38亿元,2024年小幅下降至166.98亿元,说明民生银行已经在主动压降风险,只是这场风险释放还在路上。

7.信用卡,个贷最大风险

个贷方面,民生银行主要的不良风险领域来自于信用卡。

2020年至2024年信用卡不良率变化:

2020年3.28%,

2021年2.95%

2022年2.67%

2023年2.98%

2024年3.28%

这一变化以2022年为中心,形成了“U”形反转,2024年又回到了2020年水平,不良贷款总额为157亿元。

简单说,民生银行2024年不良贷款总额有656亿元,对公和个贷差不多各占一半:对公不良338亿元,个贷不良318亿元。

对公不良中,房地产行业不良率最高,且不良规模占一半:167亿元。

个贷不良中,信用卡不良率最高,且不良规模占一半:157亿元。

房地产 信用卡,就是民生银行正在面临的挑战。